L’emergenza sanitaria prosegue, ma ci sono le speranze per una possibile e significativa ripresa economica, soprattutto negli Stati Uniti. “Di recente, con la delibera dello stimolo fiscale di Biden di 1900 miliardi di dollari, il Fondo Monetario Internazionale ha rivisto al rialzo le stime di crescita del PIL statunitense per il 2021, pari a +6,4%, 1,3 punti percentuali in più rispetto a gennaio, inoltre il mese di aprile ha dato il via alla stagione degli utili, che potrà dare un’indicazione di come l’economia si stia muovendo con l’inizio delle campagne vaccinali”. Ad affermarlo è Giacomo Calef, country manager di Notz Stucki, che di seguito dettaglia la propria view e il porprio outlook.

Il “kick-off”, in particolare, ha avuto come protagonista il settore bancario statunitense, che lo scorso anno ha incontrato notevoli difficoltà a causa della pandemia, ma nel 2021 sta registrando una performance a doppia cifra. Se prendiamo in considerazione il benchmark di riferimento Dow Jones US Banks, infatti, da inizio anno al 21/04 totalizza un +25% circa. E nel primo trimestre 2021 le big del settore bancario USA hanno riportato un exploit nelle crescite percentuali rispetto alle stime degli analisti.

Ad esempio, JP Morgan ha visto i profitti salire del 400% (a 14,3 miliardi di dollari) oltre le attese. Tali risultati sono stati resi possibili grazie a due fattori. Il primo è legato alla generazione di cospicue commissioni da Trading ed Investment Banking, rese possibili dalla volatilità sulle piazze finanziarie e dall’intensa attività di M&A. Ma un dato che ha fatto la differenza riguarda la forte riduzione delle riserve anti-crisi per la copertura dei prestiti. Nel caso di JP Morgan, si osservi che sono stati liberati ben 5,2 miliardi. Inoltre, se guardiamo il dato complessivo sulle banche quotate nell’S&P 500, frutto di una stima elaborata da alcuni analisti finanziari, possiamo evidenziare come le riserve per i prestiti in sofferenza possano scendere di circa 40 miliardi di dollari rispetto ai livelli di un anno fa, da 30.5 mld a -10.2 mld, con quest’ultimi pronti ad essere liberati per l’attività bancaria.

Dunque, da questi risultati, potremmo dedurre che, nell’ambito di un processo di selezione di investimenti azionari, in ogni settore, anche in quelli che hanno sofferto di più, è possibile trovare player di qualità per poter diversificare il proprio portafoglio. Nel caso del comparto bancario, il processo potrebbe prendere in considerazione, ad esempio, i coefficienti di patrimonializzazione dell’istituto, in grado di determinare la capacità di fronteggiare gli impegni finanziari e di misurare il proprio livello di esposizione al rischio di credito.

L’efficacia della gestione attiva in un clima di volatilità

La situazione pandemica sta mostrando segni di incertezza negli ultimi giorni, tra i buoni risultati ottenuti dalle prime vaccinazioni, da un lato, e la recrudescenza del virus in alcuni Paesi, dall’altro. Sui mercati, infatti, i livelli di volatilità non sono ancora tornati a quelli pre-pandemia e la dispersione dei rendimenti tra i titoli azionari rimane elevata. Pertanto, a fronte di un tale contesto, vorremmo evidenziare come la gestione attiva possa essere premiante.

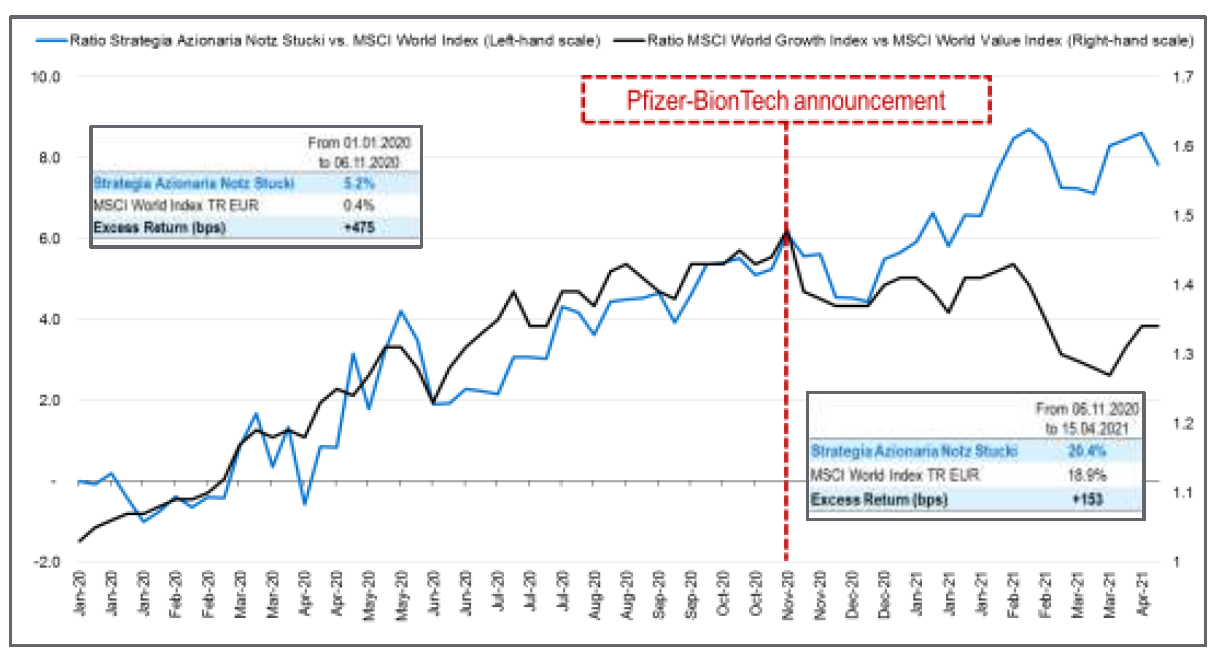

Si veda il grafico rappresentato. In blu è stato tracciato il rapporto tra l’andamento della nostra strategia azionaria globale e del benchmark di riferimento per l’equity mondiale, ovvero l’MSCI World (entrambi con denominazione in EUR). In nero, invece, vediamo rappresentato il rapporto tra l’andamento del segmento Growth appartenente all’MSCI World e del relativo segmento Value. Per poter dare una miglior rappresentazione dell’efficacia della gestione attiva e dinamica di portafoglio, inoltre, è stata tracciata una linea rossa verticale in corrispondenza dell’annuncio sul vaccino prodotto dai partner Pfizer- BionTech, che segna l’inizio della rotazione settoriale. Ebbene, nella parte sinistra del grafico (Gennaio 2020 – Ottobre 2020), ovvero prima della rotazione, si può osservare che le azioni Growth hanno sovraperformato quelle Value (la linea nera si inserisce in un percorso al rialzo) e, contestualmente, la nostra strategia azionaria ha largamente battuto il proprio benchmark, di quasi 5 punti percentuali. Nella parte destra (Novembre 2020 – Aprile 2021), invece, le azioni Value stanno sovraperformando quelle Growth, ma la nostra strategia non ha ceduto terreno, poiché si è prontamente posizionata con una struttura di portafoglio diversificata opportunamente tra i vari settori dell’universo azionario. Essa, pertanto, sta battendo il benchmark di circa 1,5 punti percentuali (al 15/04/2021).

Ma quello che ha influito maggiormente sulle buone statistiche di rendimento non riguarda solo la tempestiva rotazione di portafoglio, bensì anche il rigoroso processo di investimento messo in atto per la selezione dei singoli titoli. Nell’analisi di un’azienda, tra gli altri, poniamo attenzione a due elementi di rilevante importanza. Il primo ha più un carattere finanziario e riguarda i cash flows prospettici, ovvero l’ammontare dei flussi di cassa monetari disponibili per azionisti e obbligazionisti generato in un determinato periodo. Il secondo elemento, infine, è legato al business dell’azienda: si tratta del vantaggio competitivo. Tra le altre, vorremmo segnalare l’esempio di un’azienda che presiede il proprio mercato di riferimento del settore, investendo ogni anno ingenti risorse per mantenere la propria posizione di forza rispetto ai competitor. Per quanto riguarda il sistema ferroviario, infatti, le barriere all’ingresso rendono difficoltosa la competizione e, in particolare, il confine tra gli Stati Uniti e Messico è ben presidiato dalla statunitense Kansas City Southern Railway.