In aprile, Ethereum, la seconda criptovaluta più grande al mondo per capitalizzazione, ha aggiornato il suo massimo storico – a metà aprile il suo prezzo era di 2183 dollari. Nel frattempo, il market cap ha superato i 250 miliardi di dollari. Indirettamente, oltre ad altri fattori, inclusa la crescita di bitcoin, il massimo storico è il risultato dell’interesse per i token NFT e i progetti DeFi. Gli esperti di PointPay notano che il potenziale di Ethereum e della DeFi prenderà ulteriormente vigore.

“Ethereum è ora la forza trainante di tutto il settore DeFi. Quasi tutti i progetti DeFi sono realizzati con gli smart contract di questa blockchain. Questo ha portato al fatto che le fee di transazione di ETH sono salite a livelli record, e gli investitori ora guardano a Ethereum non come una criptovaluta precedentemente stabile, ma come una con un potenziale di crescita esplosivo”, dice Andrey Svyatov, CEO di PointPay. “Alcuni team stanno cercando di costruire la propria architettura e i propri smart contract, ma in un modo o nell’altro, tutti i progetti DeFi dipendono da Ethereum, dal suo throughput e dalla liquidità”.

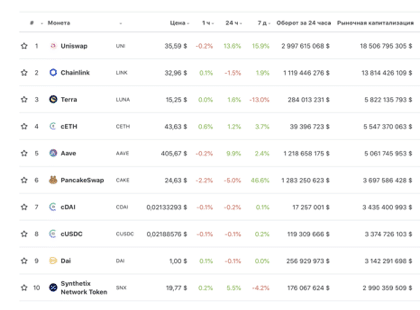

L’interesse per i progetti della finanza decentralizzata basata su blockchain suggerisce che gli investitori professionali sono alla ricerca di progetti che promettono risultati rapidi. Ciò che sta accadendo nel settore DeFi è già paragonato sia al boom delle dotcom che alla crescita esplosiva delle ICO di qualche anno fa, venendo etichettato come “niente di meno che follia”. Secondo CoinGecko, il market cap di tutti i progetti DeFi ad aprile 2021 supera i 113 miliardi di dollari. Il dominio della DeFi nel mercato globale supera il 5%.

Per gli utenti finali della DeFi, i progetti diventano non solo un investimento, ma spesso un’alternativa al sistema bancario con le sue regole severe e le offerte generalmente poco remunerative per prestiti veloci e convenienti o investimenti ad interesse giornaliero.

Le monete di alcuni progetti sono cresciute di oltre il 1000% al giorno, e talvolta in diverse ore. Gli analisti dell’ecosistema finanziario PointPay notano che oggi i token di progetti DeFi rappresentano circa il 25% dei portafogli di investitori privati e grandi.

“A differenza delle ICO dietro le quali spesso non c’era altro che un token, e le idee del progetto erano solo parole, alcune progetti DeFi offrono ai clienti una vera infrastruttura finanziaria. Il 90% delle ICO non ha mantenuto le promesse fatte agli investitori a tempo debito. Oggi, sia gli investitori privati che istituzionali guardano molto più da vicino la roadmap del progetto, la sua implementazione, le prestazioni dell’applicazione, il numero di clienti, la scrittura del codice e l’assenza di bug in esso, e molto di più”, dice il CEO di PointPay.

Oltre alla crescita del prezzo, cosa e quando ricevono i possessori di token, e in quale fase è meglio comprare?

In effetti, neanche i venerabili analisti possono indicare le monete più promettenti sul mercato dei progetti DeFi. È meglio investire in un progetto all’inizio, così il profitto sarà massimo. Ma questo è sempre associato ad alti rischi e, come nel caso delle ICO, non vale assolutamente la pena investire i propri ultimi risparmi nei progetti.

Se l’obiettivo dell’investitore è quello di fare soldi velocemente, allora può rischiare e ottenere, come si dice nel mercato, “mille x” su una moneta sconosciuta a piccola capitalizzazione che improvvisamente ha visto il suo prezzo salire alle stelle. Un buon esempio può essere YFI del progetto yEarn. Dal 2020, il valore della moneta è cresciuto da 35 a 43.600 dollari, e ancora guadagna fino al 13% a settimana. Nonostante il prezzo elevato, non è tra i 10 progetti di maggior successo in termini di capitalizzazione – si trova al 19° posto nell’aprile 2021 alla stesura di questo articolo.

Se l’obiettivo è quello di fare soldi a lungo termine con un investimento meno rischioso, allora bisogna scegliere progetti con infrastrutture e clienti realmente funzionanti. Questi sono molto meno numerosi, perché sviluppano in modo più consistente e costruiscono capacità a lungo termine.

Perciò, i progetti di banking DeFi e CeFi più popolari sul mercato sono PointPay, Nexo, Crypterium e altri che offrono applicazioni multifunzionali che includono il banking crypto, depositi, prestiti, trasferimenti, staking, così come gli exchange di criptovalute.

“Ci sono progetti, la cui vita sul mercato si conta in giorni, nemmeno in mesi. Il costo dei token di tali progetti DeFi sale artificialmente in pochi giorni, questo si chiama “pharming”, e tutti i benefici sono ricevuti dai fondatori del progetto e da coloro che vi hanno investito all’inizio. Questo è un grande rischio, ma anche in questi casi, si può riuscire a fare soldi. Poi la moneta si “svuota” e il suo prezzo tocca il fondo”, dice Andrey Svyatov di PointPay. – Si consiglia di evitare tali progetti e guardare quelli sostenuti da prodotti finanziari reali. Abbiamo presentato al mercato una banca blockchain, un exchange di criptovalute, un sistema di pagamento e un progetto educativo, e solo dopo abbiamo organizzato una prevendita dei token del progetto – PXP”.

Un altro modo per aumentare il prezzo di token DeFi è il listing sugli exchange più importanti. Di regola, dopo la quotazione sui 5 principali exchange mondiali, il prezzo di un token sale automaticamente alle stelle. Questo aumenta la fiducia nel progetto ma non garantisce che rimanga sulla scena. Inoltre, arrivare ad essere listati non è così facile. Si tratta di un processo a più fasi e piuttosto complicato, i cui dettagli sono tenuti segreti dagli exchange più grandi. Secondo PointPay, circa il 95-97% di tutti i token emessi non vanno sugli exchange. Il listing è spesso associato a tangenti. A seguito di scandali di qualche anno fa, per esempio, si è venuto a sapere che un contributo “volontario” a Binance poteva arrivare fino a 2,5 milioni di dollari.

Il processo di approvazione sugli exchange di grandi e medie dimensioni è quasi lo stesso: è necessario rivelare i dati personali dei fondatori, avere un buon PR, una grande base di clienti, un team di sviluppo con un portafoglio decente in aziende e progetti noti e, naturalmente, un prodotto forte. Eppure, non tutti le crypto sbarcano sugli exchange al primo tentativo.

Una delle strategie della DeFi è quella di creare piattaforme e servizi per gli sviluppatori di terze parti – tali progetti sono Free TON, Chainlink, Polkadot e altri.

In ogni caso, per tutti i progetti di banking DeFi, avere i propri token è una componente obbligatoria delle operazioni sulla blockchain del progetto: di solito tutte le transazioni del progetto sono fatte usando il proprio token. Pertanto, ogni transazione crea una domanda aggiuntiva per il token e aumenta il tasso. In ogni caso, molti progetti arricchiscono i loro token con ulteriori benefici per i possessori.

The post È redditizio investire in token di progetti DeFi o CeFi? appeared first on The Cryptonomist.