In merito a quale potrebbe essere l’evoluzione del mercato obbligazionario, vediamo il commento Prospettive per il reddito fisso: tutta una questione di tassi, a cura della Strategy Unit di Pictet Asset Management.

Restiamo ottimisti sul reddito fisso nel corso dell’anno e vediamo un valore particolarmente interessante nei titoli di Stato britannici, che abbiamo portato da neutrali a sovrappeso. Le obbligazioni sono relativamente convenienti, non da ultimo perché riteniamo che le recenti sorprese al rialzo dei dati sull’inflazione nel Regno Unito siano temporanee. Prevediamo invece un calo dell’inflazione in risposta all’attuale fase di debolezza dell’economia, che si riflette nell’indebolimento delle aspettative sull’inflazione che già stiamo osservando. L’allentamento delle pressioni sui prezzi, a sua volta, darà alla Bank of England la possibilità di iniziare il suo ciclo di allentamento e di tagliare i tassi prima della maggior parte delle principali banche centrali del mondo sviluppato.

Continuiamo a sovrappesare i Treasury Bond statunitensi. Il nostro modello suggerisce che i rendimenti dei T-bond scenderanno di altri 20 punti base entro la fine dell’anno. Al momento c’è troppo ottimismo su quanto velocemente e in che misura la Fed abbasserà i tassi di interesse quest’anno, ma a un certo punto nel corso del 2024 prevediamo che la svolta nel ciclo dei tassi d’interesse darà un ulteriore impulso al debito pubblico statunitense. Sovrappesiamo anche il debito in valuta locale dei mercati emergenti, un’asset class ha sottoperformato quest’anno, ma la svolta accomodante della Fed e il carry compensano, in parte, questo rischio. Continuiamo a sottopesare le obbligazioni giapponesi e svizzere: la Banca del Giappone è in procinto di dare il via a un ciclo di stretta monetaria, mentre la Banca nazionale svizzera ha un margine di manovra limitato, il che significa che entrambi i mercati sono destinati a sottoperformare in un momento in cui i cicli di taglio dei tassi di interesse dovrebbero iniziare in gran parte del resto del mondo sviluppato.

Per quanto riguarda il credito, continuiamo ad apprezzare la scelta di sovrappesare gli investment grade statunitensi e sottopesare gli high yield statunitensi. Gli spread tra le due asset class sono troppo ridotti rispetto al modesto slancio economico suggerito dai principali indicatori anticipatori. Rispetto ai titoli di Stato, riteniamo quindi che le obbligazioni high yield non offrano ritorni adeguati tali da giustificare l’assunzione di un rischio aggiuntivo. Infine, abbiamo abbassato il franco svizzero a neutrale: la valuta ha sovraperformato nel 2023. La BNS ha ora modificato la forward guidance sulla politica monetaria; alcuni mesi fa ha accolto la forza del franco svizzero come un mezzo per calmierare l’inflazione, ma ora che il target di inflazione è stato raggiunto, la banca centrale ha annunciato la fine delle operazioni di vendita di valute estere. Sovrappesiamo anche l’oro, che dovrebbe beneficiare di un’ulteriore fase di rally dei tassi e di un eventuale deprezzamento del dollaro USA. Inoltre, sovrappesiamo lo yen giapponese che continua mostrare una valutazione interessante.

Panoramica dei mercati globali: tutta questione di tassi, per il momento

Le obbligazioni globali hanno sottoperformato le azioni all’inizio dell’anno, chiudendo il mese di gennaio in rosso, in quanto le indicazioni delle principali banche centrali hanno gettato acqua fredda sulle aspettative di possibili tagli dei tassi di interesse nel corso di questo trimestre. Il presidente della Fed, Jerome Powell, ha dichiarato che un taglio dei tassi di interesse nel mese di marzo non rientra nello “scenario di base” in quanto la banca centrale vuole accertarsi che il calo dell’inflazione sia sostenibile, ma ha lasciato la porta aperta a tagli più avanti nel corso dell’anno. I Treasury USA hanno chiuso gennaio in ribasso dello 0,3%. La debolezza è stata molto più pronunciata nei Gilt britannici, che hanno perso l’1,9% in valuta locale, annullando alcuni dei grossi guadagni registrati alla fine del 2023. L’inflazione nel Regno Unito è salita inaspettatamente al 4% a dicembre, il primo aumento in 10 mesi. Anche nell’eurozona, il front end del mercato obbligazionario è stato rivalutato per riflettere una prospettiva di tassi più aggressiva. Il debito pubblico della regione è sceso dello 0,6%.

Se le obbligazioni hanno perso terreno, le azioni hanno invece tenuto relativamente bene, con un incremento dell’1,3% su base globale. Tuttavia, l’ottima performance aggregata ha nascosto le grandi differenze che esistono a livello di regioni e settori. Tra questi ultimi, i protagonisti sono stati i servizi IT e di comunicazione, grazie ad alcuni risultati positivi delle principali aziende tecnologiche. Il produttore di chip ASML, ad esempio, ha triplicato gli ordini. I materiali, l’immobiliare, il settore utility e i beni di consumo voluttuari, nel frattempo, hanno perso terreno. Il trend “IT contro il resto del mondo” si riflette anche nelle valutazioni. Negli Stati Uniti, ad esempio, l’indice S&P500 scambia a un rapporto price/earnings a termine su 12 mesi pari a 20 volte, ma all’interno di tale rapporto la media dei titoli scambia a 17,5 volte, mentre i giganti tecnologici, i “magnifici sette”, scambiano ora a 30 volte.

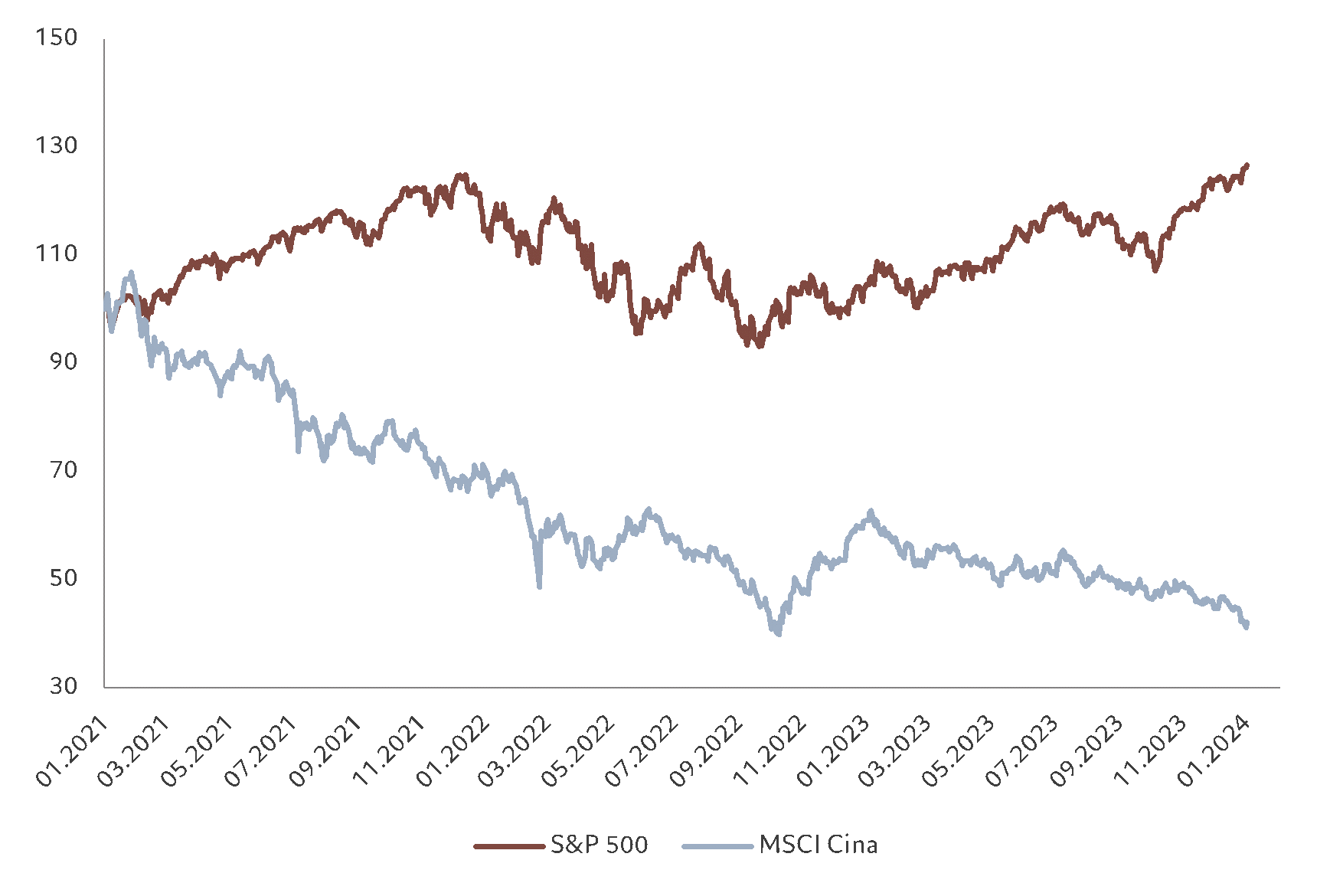

Fig.1 – Gli USA prendono il sopravvento

S&P 500 rispetto all’MSCI Cina (ribasato a gennaio 2019)

Fonte: Refinitiv DataStream, Pictet Asset Management. Dati relativi al periodo 22.01.2021-23.01.2024.

Tra le regioni, la Cina continua la serie di sottoperformance a lungo termine rispetto agli Stati Uniti. Mentre l’indice S&P 500 ha guadagnato circa il 27% da gennaio 2021, l’indice MSCI China ha perso il 58% nello stesso periodo (Fig.1). Nonostante inizino ad emergere buone notizie sull’economia cinese, si confermano ancora i timori in merito al tanto atteso effetto positivo della crescita del PIL sugli utili societari, effetto che finora non si è visto. La notizia che un tribunale di Hong Kong ha emesso un ordine di liquidazione per il colosso immobiliare China Evergrande Group ha aggiunto uno spunto di riflessione in merito alle sfide del mercato immobiliare cinese. Per contro, le azioni giapponesi hanno sovraperformato, guadagnando l’8,5% in valuta locale grazie alla resilienza economica del Paese, alla riforma societaria e a uno yen ancora debole. Anche i titoli azionari svizzeri hanno registrato guadagni, sebbene più modesti, poiché gli investitori apprezzano l’esposizione del mercato a titoli di qualità. Nei mercati valutari, le prospettive di un aumento dei tassi d’interesse statunitensi hanno per lungo tempo sostenuto il dollaro, che ha guadagnato terreno rispetto alla maggior parte delle principali valute.